«تجارتنیوز» گزارش میدهد:

سهام آمریکا پس از دادههای ناامیدکننده مشاغل در ایالات متحده سقوط میکند/ بدترین روز در ۸ سال گذشته برای سهام ژاپن

شاخص کامپوزیت نزدک در روز جمعه پس از آخرین درآمدهای فناوری و دادههای بازار کار ایالات متحده، 2.4 درصد کاهش یافت. معاملهگران میگویند فدرال رزرو باید با سرعت بیشتری نرخ بهره را کاهش دهد.

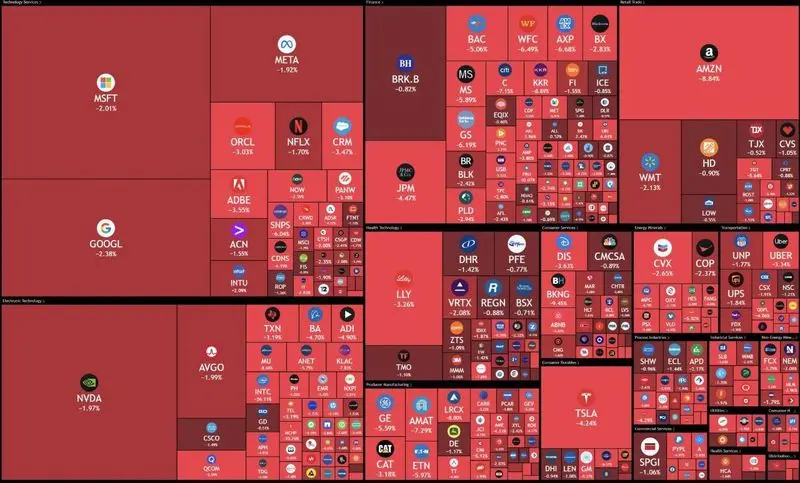

فروش سهام جهانی در روز جمعه بیشتر شد و نزدک سقوط کرد. کاهش شدید نرخ استخدام در ایالات متحده، فشار زیادی بر بازار سهام وارد کرد. بازار سهام پیش از این نیز از رکود شدید سهام نیمههادیها فشار زیادی متحمل شده بود.

بر اساس اطلاعات منتشرشده در فایننشال تایمز، اخبار مبنی بر اینکه بزرگترین اقتصاد جهان در ماه جولای تنها 114 هزار شغل ایجاد کرده است که بسیار کمتر از عدد مورد انتظار یعنی 175 هزار بود، این نگرانی را برانگیخت که فدرال رزرو در مبارزه با کُندی اقتصاد از پیش رفتن با منحنی و برنامهریزیها دست بکشد.

شاخص کامپوزیت نزدک با 2.4 درصد کاهش در روز بسته شد و 3.4 درصد در هفته کاهش یافت. این شاخص از زمان بالاترین قیمت خود در 11 جولای، بیش از 10 درصد کاهش یافته است؛ اتفاقی که به آن «اصلاح بازار» میگویند.

چه شرکتهایی تحت تاثیر قرار گرفتند؟

بهروزرسانیهای بیسابقه درآمد، چندین شرکت بزرگ فناوری را بهشدت تحت تاثیر قرار داد. پس از افشای برنامههای اینتل برای کاهش 15 هزار شغل، سهام اینتل 26 درصد سقوط کرد. سهام آمازون پس از اینکه دورنمای سود آن که اواخر روز پنجشنبه منتشر شد و کمتر از برآوردهای وال استریت بود، 8.8 درصد سقوط کرد. شاخص S&P 500 با کاهش 1.8 درصدی در روز و 2.1 درصد کاهش در پنج روز گذشته بسته شد که بدترین زیان هفتگی آن از اواسط آوریل است.

استوارت کایزر (Stuart Kaiser)، رئیس استراتژی معاملات سهام ایالات متحده در سیتی، گفت: «اینها داینامیکهای کلاسیک کاهش ریسک هستند. ما میتوانیم استدلال کنیم که آیا اندازه دادهها دقیق است یا خیر، اما از نظر جهت، حرکتهایی که میبینیم با دادههای ناامیدکننده اقتصادی و احساسات مردم که به خاطر درآمد تحت فشار هستند مطابقت دارد.»

بررسی شاخصها

بازده اوراق قرضه ایالات متحده به دنبال انتشار دادههای شغلی کاهش یافت زیرا سرمایهگذاران به سمت امنیت خزانهداری هجوم آوردند و احتمال دادند که فدرال رزرو که نرخ بهره را در روز چهارشنبه ثابت نگه داشت، مجبور خواهد شد با کاهش سریع هزینههای استقراض به اقتصاد ضعیف پاسخ دهد. استیون بلیتز (Steven Blitz)، اقتصاددان ارشد ایالات متحده در TS Lombard میگوید: «فدرال رزرو روز چهارشنبه یک بار دیگر تاس انداخت و ثابت شد که اشتباه میکرد.» بازده 10 ساله ایالات متحده با 0.16 درصد کاهش به 3.82 درصد رسید که کمترین میزان از دسامبر است. سرمایهگذاران اکنون انتظار دارند که فدرال رزرو تا پایان سال بیش از یک درصد هزینههای استقراض را کاهش دهد که به معنای کاهش نیم واحدی در حداقل یکی از سه جلسه میتینگ باقیمانده آن است.

ریک ریدر (Rick Rieder)، مدیر ارشد سرمایهگذاری برای درآمد ثابت جهانی در بلک راک، گفت: «بخشهایی از اقتصاد که به نرخ بهره حساس هستند، یعنی کسبوکارهای کوچک و پایینترین سطح مصرفکنندگان، در رنج هستند. فدرال رزرو نباید وحشت کند، اما فکر میکنم حداقل باید تایید کند که میتواند در ماه سپتامبر (با نیم درصد) حرکت کند.»

شاخص ویکس (Vix) از تلاطمهای مورد انتظار بازار سهام ایالات متحده (که معمولاً به عنوان «میزان ترس» وال استریت شناخته میشود) در روز جمعه به 29 واحد صعود کرد؛ دو برابر میانگین سالانه خود و بالاترین سطح از زمان بحران بانکی منطقهای ایالات متحده در مارس سال گذشته.

نگرانیها در مورد کندی رشد اقتصادی نیز به افزایش ناگهانی سهامهای کوچکتر ایالات متحده پایان داد. شاخص «راسل 2000» در روز جمعه 3.5 درصد در روز و 6.7 درصد در هفته کاهش یافت که بدترین افت یک هفتهای آن در بیش از یک سال گذشته است.

امید به کاهش نرخ، در ماه گذشته جریانهای قوی را به سمت سهام با سرمایه کوچک تشویق کرده بود، زیرا شرکتهای کوچکتر تمایل دارند به طور نامتناسبی از نرخهای پایینتر سود ببرند؛ البته فقط تا زمانی که اقتصاد بهشدت ضعیف نشود و سود را تضعیف نکند.

گلدیلاکس

رافائل توین (Raphaël Thuin)، رئیس استراتژیهای بازار سرمایه در Tikehau Capital، گفت افزایش سرمایههای کوچک بر اساس شرایط «Goldilocks» بوده است. او گفت: «گلدیلاکس به معنای کاهش نرخ تورم است اما از نظر فعالیت اقتصادی شکاف بزرگی وجود ندارد.»

حالت گلدیلاکس برای سرمایهگذاری ایدهآل است زیرا سهام با رشد شرکتها و رشد سود مثبت عملکرد خوبی دارد. اصطلاح «گلدیلاکس» به داستان معروف کودکان به همین نام اشاره دارد و موقعیتهایی را توصیف میکند که در میان دو وضعیت افراط و تفریط، درست و متعادل هستند.

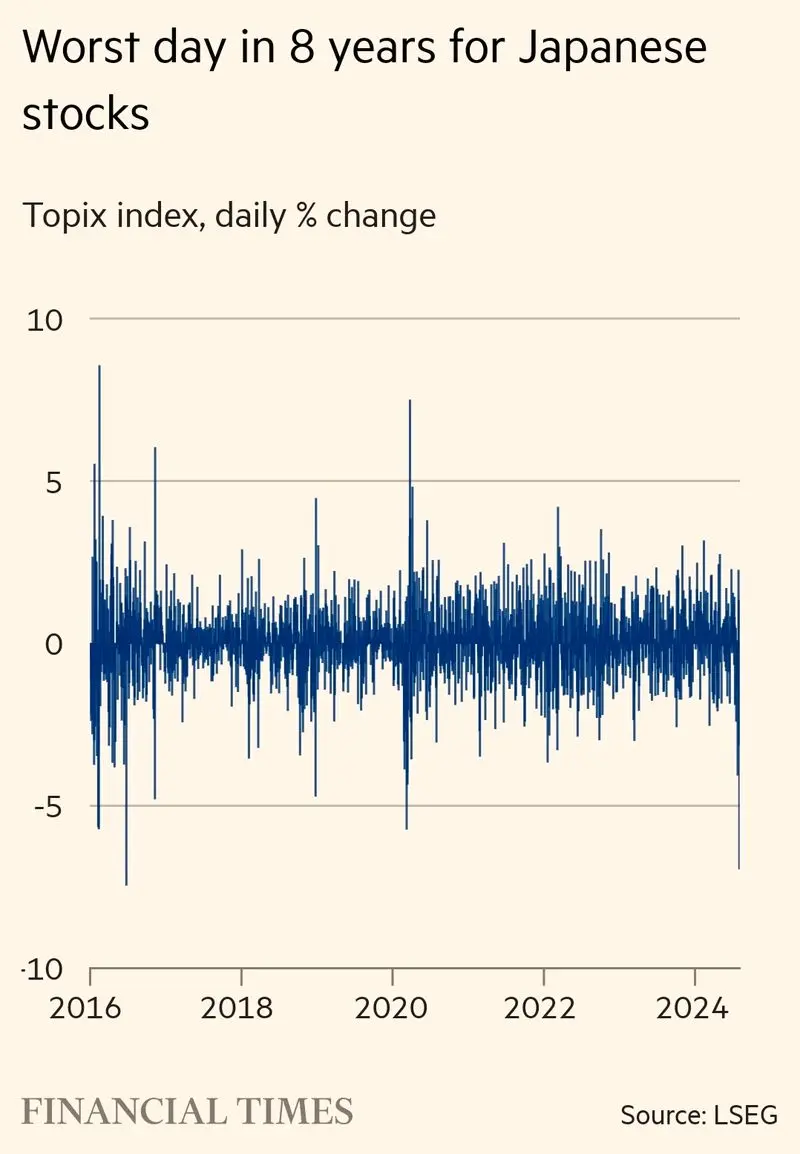

بدترین روز در ۸ سال گذشته برای سهام ژاپن

افزایش فروش در بورس آمریکا به دنبال تنزل شدید بورس ژاپن و اروپا در اوایل روز رخ داد.

سهام در توکیو بدترین سقوط یکروزه خود را از سال 2016 تجربه کرد و دلیل آن نگرانی بابت تاثیر ین بر شرکتهای ژاپنی پس از افزایش ناگهانی نرخ بهره بانک مرکزی ژاپن در اوایل هفته بود. در اروپا، شرکت blue-chip Euro Stoxx 600، کاهشی 2.7 درصدی داشت.

گروههای فناوری ژاپنی، به رهبری توکیو الکترون (Tokyo Electron)، سافتبانک (SoftBank)، لیزرتک (Lasertec) و ادوانتست (Advantest)، همگی بهشدت سقوط کردند و معاملهگران گفتند به نظر میرسد یکشبه حجم زیادی از سفارشات فروش از صندوقهای سرمایهگذاری بلندمدت اروپا و ایالات متحده ثبت شده است. معاملهگران صندوق قابل معامله گفتند فروش سهام در توکیو از سمت سرمایهگذاران خردهفروشی ژاپنی با اهرم شدید تسریع شد که عجله داشتند از صندوق قابل معامله Nomura NF Nikkei 225 در بورس خارج شوند و زودتر آن را بفروشند. سرمایهگذاران انفرادی برای کاهش زیان عجله داشتند و این صندوق در روز جمعه با کاهش 11.46 درصدی بسته شد.

یکی از کارگزاران ارشد یک خانه اوراق بهادار ژاپنی گفت: «این هفته هفته جنون سودجویی بود. صندوقهای مالی بزرگ در حال حذف ریسک از جدول هستند و ژاپن پس از یک دوره بسیار قوی و اکنون با پسزمینهای کلان که کمتر روشن به نظر میرسد، بیشترین ضربه را خورده است.»

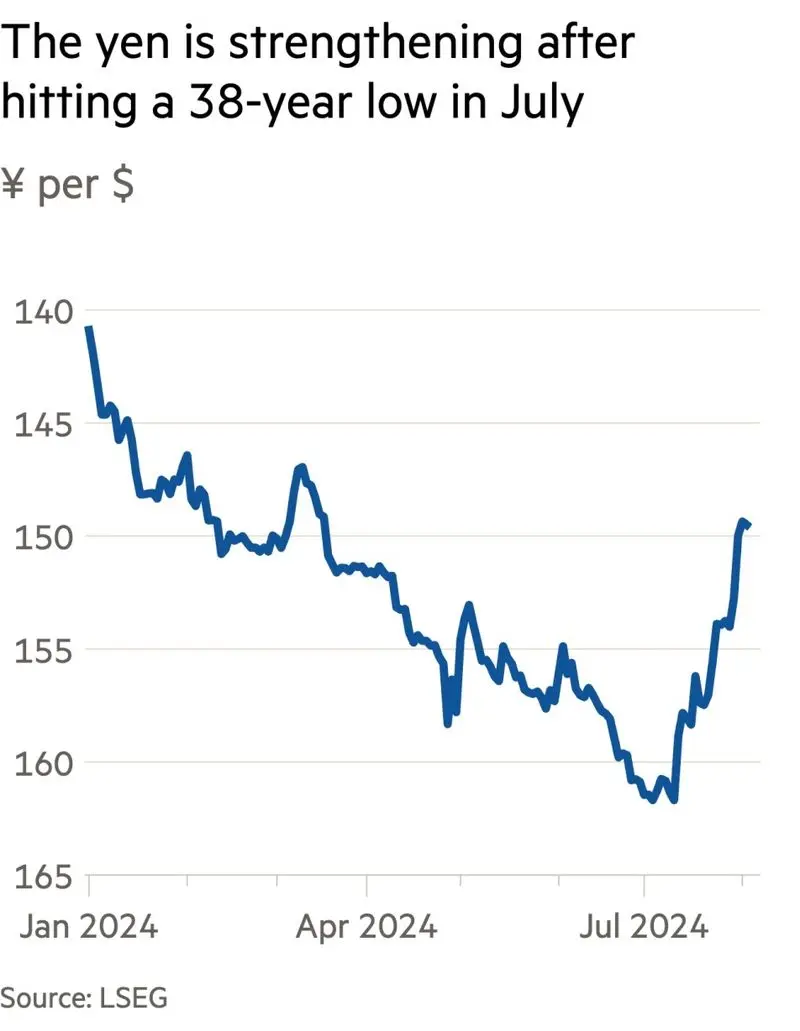

بالا رفتن ارزش ین

به گفته تاجران، بخشی از خسارت ناشی از تقویت ین بوده که صادرکنندگان ژاپنی را دلسرد کرده است.

افزایش غیرمنتظره نرخ بهره بانک مرکزی ژاپن در روز چهارشنبه و این مفهوم که این بانک وارد چرخه افزایش نرخ شده است، حتی در شرایطی که به نظر میرسد فدرال رزرو آماده کاهش نرخ است، ین را بسیار بالاتر از آن چیزی که بسیاری انتظار داشتند سوق داده است. در روز جمعه، ین به نسبت دلار حدود 10 درصد بالاتر از اواسط جولای بود.

بروس کرک (Bruce Kirk) استراتژیست ارشد سهام ژاپن در Goldman Sachs گفت: «ما فکر نمیکنیم داستان ژاپن در این مرحله شکست خورده باشد، اما قوانین بازی قطعاً تغییر کرده است.»

شهرزاد زمانی

شهرزاد زمانی

نظرات