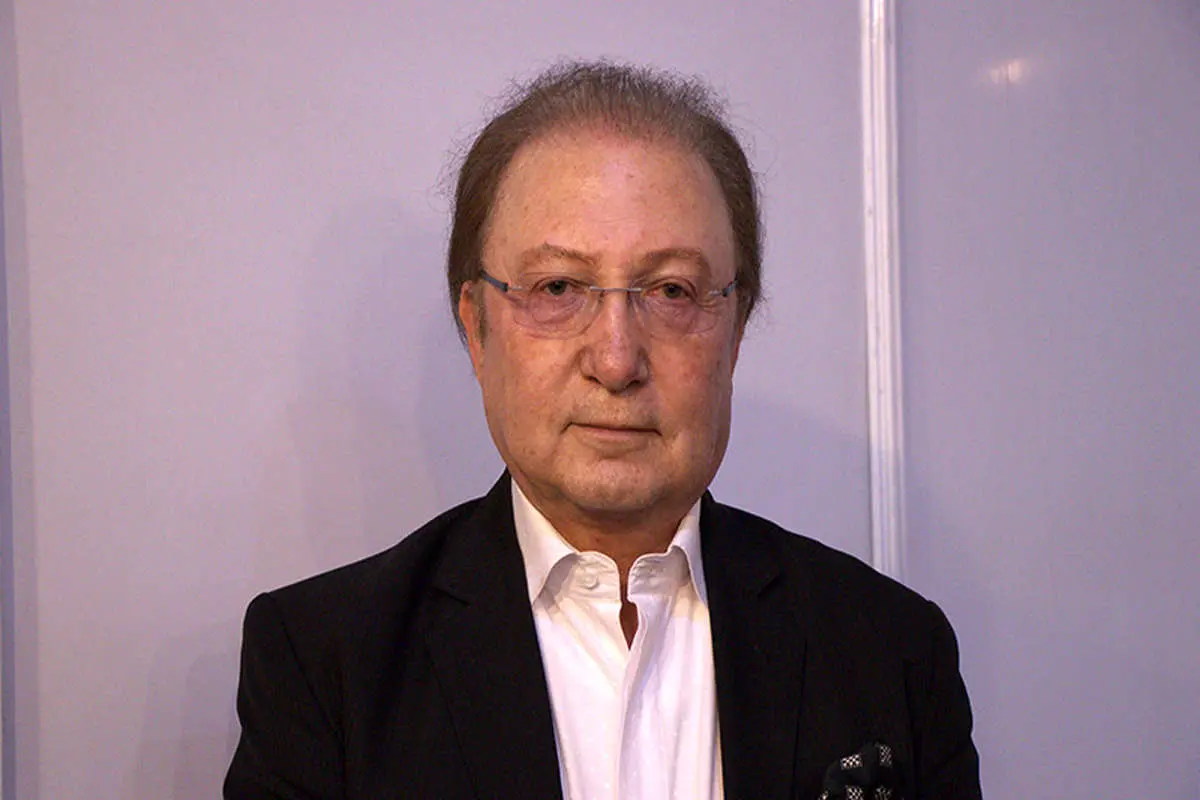

گفتگوی تجارتنیوز با مشاور سابق بانک جهانی:

تاثیر لغو معافیتهای نفتی ایران از ماه جولای جدیتر میشود / نرخ سود بانکی در سال ۹۸ چگونه تعیین میشود؟

مشاور سابق بانک جهانی و استاد دانشگاه ایالتی کالیفرنیا، معتقد است عدم تمدید معافیت خرید نفت ایران از سوی آمریکا از ماه جولای سال جاری (اواسط تابستان) به صورت جدی تاثیر خود را بر اقتصاد ایران، از جمله صادرات و بازارهای داخلی مانند بازار ارز میگذارد.

معافیت کشورهای خریدار نفت ایران از سوی آمریکا تمدید نشد، تاثیر این اقدام آمریکا در اقتصاد و بازارهای داخلی کشور چیست؟

به گزارش تجارتنیوز ، محمدتقی وزیری، مشاور سابق بانک جهانی معتقد است تاثیر عدم تمدید معافیت نفتی ایران از سوی آمریکا، پس از اعمال تحریم محصولات پتروشیمی شدیدتر میشود.

وی در ابتدا عنوان کرد: تحریمهای آمریکا غیر از محدودیتهای فروش نفت، شامل فروش محصولات پتروشیمی نیز میشود. ایران بیشتر فرآوردههای نفتی را بهصورت محصولات پتروشیمی صادر میکند و درآمد 14 میلیارد دلاری از این طریق به دست میآورد؛ اما مقامات آمریکایی در جدیدترین تصمیم خود موضوع تحریم محصولات پتروشیمی را در دستور کار قرار دادهاند.

وی در این خصوص ادامه داد: فروش محصولات پتروشیمی بهراحتی فروش نفت نیست زیرا برای صادر شدن این محصولات مشکلاتی وجود دارد، بنابراین بازار ایران از این دو تحریم خیلی متاثر میشود.

پس از انتشار خبر لغو معافیتها، بر خلاف پیشبینیها بازار نفت با شوک قیمتی مواجه نشد؛ محمدتقی وزیری، علت را در افزایش تولید نفت از سوی عربستان، امارات و آمریکا دانست.

وی در پاسخ به این سوال که بازارهای داخلی در چه صورت بیشتر متضرر میشود؟ گفت: اگر در جلسهای که اوپک در ماه ژوئن برگزار میکند، توافق عربستان برای کاهش تولید نفت به هم بخورد و تولید نفت افزایش یابد، بازار نفت ثبات پیدا میکند که به زیان ایران تمام میشود. در این صورت ایران مجبور میشود نفت خود را به صورت غیربازاری به فروش برساند که که فروش نفت غیربازاری یعنی با قیمت پایین فروختن؛ بنابراین درآمد دولت کم میشود و تاثیر زیادی روی واردات و بازار ارز دارد، چون هزینه واردات زیاد میشود.

وزیری معتقد است چون ارزش پول ملی کشور کاهش یافت، در بخش صادرات بهبود حاصل شد، اما اگر تحریم محصولات پتروشیمی اجرایی شود، صادرات کشور افت میکند، بنابراین وزارتخانههای نفت و اقتصاد باید به دنبال طراحی برنامه خاصی برای جبران آن باشند.

برخی از کارشناسان معتقدند تاثیرات جدی این تحریمها در ششماهه دوم سال بیشتر خودش را نشان میدهد.

وزیری در این خصوص گفت: یک اصل اقتصادی وجود دارد که وقتی بحرانی رخ میدهد، حدود سه تا چهار ماه زمان لازم است که تاثیر خود را بگذارد، در مورد فروش محصولات نفتی نیز معمولا شش ماه بعد از فروش، ارز حاصل از آن به کشور برمیگردد. بنابراین ایران تراکنشهای مالی را تا شش ماه آینده انجام داده، از آن جایی که تحریمها از میانه اردیبهشت ماه آغاز میشود، تاثیر جدی تحریمها از ماه جولای سال جاری (اواسط تابستان) ظاهر میشود. بنابراین در ماههای آینده تاثیر بیشتری از خود نشان میدهد.

تعیین نرخ سود بانکی یکی دیگر از موضوعات مناقشهبرانگیز سال جاری و طی چند ماهه اخیر بوده است.

در حالی که رییس کل بانک مرکزی به کاهش نرخ بهره بانکی میل بیشتری دارد، بازدهی سرمایهگذاری در بانک طی 12ماهه گذشته منفی بوده، اما بازارهای موازی دیگر مانند دلار، طلا، سکه و بورس بازدهیهای بالایی را در این بازه ثبت کردهاند. با توجه به دادههای مرکز آمار ایران، تورم 12ماهه منتهی به فروردین ماه سال جاری معادل 51.4 درصد است، نرخ سود بانکی در سال جاری باید چگونه تعیین شود؟

وزیری در این خصوص گفت: در موضوع نرخ سود بانکی نوعی چندگانگی وجود دارد؛ اول این که هرچه نرخ بهره بالاتر باشد، هزینه قرض گرفتن و وام بالا میرود و به دنبال خود هزینه تولید را بالا میبرد. دوم این که هر چه نرخ بهره پایینتر باشد، تولید بهتر به نتیجه میرسد. ولی در ایران به خاطر این که تورم خیلی بالا است، ترجیح این است که نرخ بهره بالا باشد، به این خاطر که در افزایش نرخ بهره نوعی مقابله با تورم است. بنابراین مانند چاقوی دولبه است. سوم این که درصد بالایی از مردم از سود بانکها برای درآمدزایی استفاده میکنند که اثرات بدی روی قدرت خرید مردم دارد.

وی برای حل این مشکل پیشنهاد کرد که از طریق ایجاد یک بازار، اموال مازاد بانکها و شرکتهای مالی به عنوان ودیعه در نزد متقاضیان قرار گیرد و به شکل اورق قرضه فروخته شود. تا پول حاصل از فروش به بانکها برگردد و تبدیل به نقدینگی شود. زیرا اگر نقدینگی بالا رود، نرخ بهره برای بانکها کاهش مییابد؛ که در این صورت میتوانند وام ارزانتری به دست آورند، چون نرخ اوراق قرضه پایینتر از آن است که سپردهگذاران میدهند. اما در این جا لازم است با بازار بورس، بانک مرکزی، بانکها و وزارت اقتصاد هماهنگی لازم به وجود آید.

وی در پایان افزود: این روش پیشنهادی در بحرانهای بزرگ دنیا مثل پرو، برزیل، آرژانتین، شلی و مکزیک بازدهی خوبی داشت و تجربه موفقی بود، یعنی حتی ودیعهای که قیمت آن 100 دلار بوده با یک دلار فروخته شد، بنابراین هزینه وام را پایین آورده و در نهایت به تولید و فعالیتهایی که نیاز به سرمایه دارد، کمک کرده است.

زهرا بارانی

زهرا بارانی

نظرات