تغییر جهت بورسبازان در بازار سرمایه

دیروز شاخص بورس تهران 1.7 درصد رشد کرد که با عبور از کانال 238 هزار واحدی به رکورد جدیدی دست یافت، از طرفی تقاضا برای سهام صنایعی مانند پتروشیمی و پالایشی به طور چشمگیری بالا رفت.

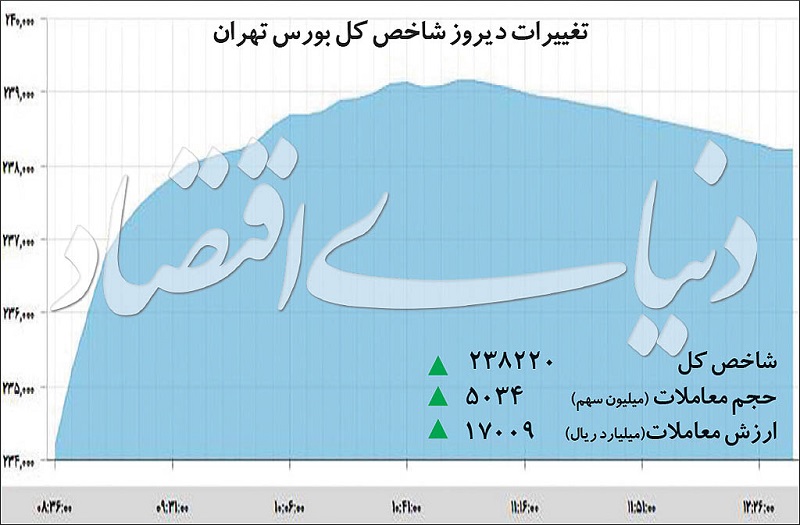

به گزارش تجارتنیوز ، معاملات بورس تهران طی روز گذشته با جهش 1.7 درصدی شاخص کل پایان یافت. دماسنج اصلی سهام در این روز ضمن رشد ۴ هزار و ۵۲ واحدی توانست برای اولین بار در ارتفاع ۲۳۸ هزار و ۲۲۰ واحدی بایستد.

توام با تداوم رکوردشکنیهای شاخص کل اتفاق مهمی در قالب تغییر ترکیب تقاضا در بازار رقم خورد. دیروز پس از مدتها محور تقاضا گردش محسوسی به روی سهام کالایی داشت و در پی رشد حداکثری قیمت در صنایعی نظیر پتروشیمی و پالایشی، شاخص کل با سرعت قابل ملاحظهای پیش رفت.

همزمان با این اتفاق، رشدهای شتابان قیمت در گروههای پیشتاز طی یک و نیم ماه اخیر متوقف شد. شیفت نقدینگی به گروههای کالایی در حالی رقم خورد که متوسط قیمت در این صنایع طی ۵ هفته اخیر عمدتا تحت فشار روند کاهشی بازار جهانی و چشمانداز مبهم تحریمها با ضعف نسبی تقاضا معامله میشدند.

جبههگیری در حضور موثر خطرها

یکی از مشخصههای بارز معاملات دیروز تغییر قابل ملاحظه روند قیمتها و چرخش سریع محور تقاضا بود. واقعیت این است که بورس تهران پس از ریزش قیمتهای جهانی در نیمه اردیبهشت و اعمال تحریمهای مضاعف آمریکا علیه ایران و همچنین تشدید تنشهای سیاسی در خاورمیانه آرایش تازهای به خود گرفت که تقریبا تا معاملات روز گذشته بهطور تقریبا پیوسته تداوم یافت.

در این دوره یک و نیم ماهه، سهامداران با در نظر گرفتن ریسکهای نوظهور، به جای مشارکت و معامله در سهام کالایی و صادراتمحور، موج به وجود آمده در سهام گروههای کوچکتر نظیر زراعت، ماشینآلات، سیمانیها، داروییها، غذاییها، خودروییها و بسیاری از تکسهمها را با سرعت بیشتری ادامه دادند.

برآیند این تحولات را میتوان در افزایش ۳۰ درصدی شاخص هموزن، رشد ۱۰ درصدی دماسنج اصلی سهام و در عین حال، جاماندن گروههای کالایی از متوسط بازدهی در بازار مشاهده کرد. در این دوره که ۲۵ گروه کوچک و بزرگ رشدی فراتر از متوسط بازار را به ثبت رساندند، متوسط قیمتها در صنایع کالایی ۳ تا ۸ درصد افزایش داشت.

علاوه بر تغییرات قیمت، توزیع نقدینگی در بین صنایع مختلف در این دوره نیز نشان میدهد که سهام کالایی در نوک پیکان ریسکها بودهاند.

مروری بر کارنامه فصلی ریسکها

نشو و نمای فشارهای محیطی از سال گذشته در بورس تهران بسامد گسترده پیدا کرد. از مهرماه سال گذشته که شاخص سهام طی یک دوره رشد شتابان به رکوردزنی مشغول بود، به یکباره با ریزش قیمت جهانی نفت و فلزات و دیگر مواد خام در کنار آغاز رسمی تحریمهای نفتی علیه ایران، تغییر مسیر داد و سپس جهتگیری متقاضیان نیز سیمایی تازه به خود گرفت.

در آن دوره علاوه بر خروج تدریجی سرمایههای خرد، رفتهرفته گفتمانهای داراییمحور در بازار سهام بر الگوهای سودمحور و آیندهنگر غلبه یافت و در نتیجه، تقاضا در گروههای مستعد برای افزایش سرمایه از محل تجدید ارزیابی داراییها یا گرفتن نرخهای بالاتر برای تسعیر داراییهای ارزی قوت گرفت.

پیامد این شیفت ذهنی در بورس تهران حرکتهای تند قیمت در گروههای غیرکالایی و مشخصا سهام خودرویی و بانکی بود. این الگو تقریبا تا میانه زمستان در بازار حکمفرمایی کرد. تصویر تیره سهامداران از شدت اثرگذاری تحریمها در این دوره نقش عمدهای در انتقال محور تقاضا و ضعف سهام کالایی داشت.

با وجود این، دریافت سیگنالهای امیدوارکننده از روند صدور مواد خام در کوران تحریمها و بروز نشانههایی از خداحافظی سیاستگذار با دلار موسوم به ۴۲۰۰ تومانی سبب شد تا در میانه اسفند سال ۹۷ شاهد شکلگیری موج فزایندهای از رشد قیمت در قریب به اتفاق سهمهای بورسی باشیم.

در این مقطع زمانی، سهام گروههای کالایی به واسطه عملکرد مطلوب خود در حوزه فروش و حمایت از سوی روند صعودی دلار در سامانه نیما با استقبال سرمایهگذارانی مواجه شد که بورس را بهعنوان بهترین گزینه انتخاب کرده بودند.

اما در میانههای اردیبهشت چند اتفاق مهم روی داد که این روند را دستخوش تغییر محوری کرد. از یک طرف، جنگ تجاری که حدود سه ماه در آتشبس به سر میبرد با بروز اختلاف دوباره میان آمریکا و چین شعلهور شد و به این ترتیب، نگرانی از رکود اقتصاد جهانی سبب کاهش چشمگیر تقاضا و افت قیمتهای نفت، فلزات رنگین، فولاد، متانول و دیگر محصولات پایه شد.

در این میان، تنشهای سیاسی و تحریمها علیه ایران نیز شدت گرفت اما تاثیر منفی جنگ تجاری در معاملات بورس تهران بسامد و عمق بیشتری داشت. نتیجه این تحولات بیرونی، رشدهای شتابانی بود که در پی جولان پولها در گروههایی نظیر خودروییها، داروییها، سیمانیها و تا حدودی هم گروه بانکها نمایان شد. این الگو تقریبا بهطور بیوقفه تا آغاز معاملات این هفته حرف اول را در بورس تهران میزد.

اما از روز شنبه و مشخصا از نیمههای معاملات دیروز این آرایش تا حدود زیادی برهم خورد. در نتیجه با خروج محسوس پولها از سهام گروههای کوچک و متوسط و شکلگیری موج جدید تقاضا در سهام کالایی شاهد شیفتی دیگر در بازار طی سه فصل اخیر بودیم. هر چند قضاوت درخصوص روند آتی سهام چندان آسان نیست اما قرائنی که از معاملات این دو روز در درون و بیرون بازار به چشم میخورد میتواند تحقق این سناریو را تا حدود زیادی تقویت کند.

معمولا با ظهور ریسکهای جدید بازار سهام بهطور عمومی در لاک دفاعی قرار میگرفت و سرمایهگذاران حقیقی در روندی تدریجی از بازار خارج میشدند. اما چنان که ملاحظه کردیم، طی یک و نیم ماه اخیر برخلاف فشار ریسکهای بیرونی، میزان ورود پولهای حقیقی به بازار سهام روندی صعودی داشته است.

جهتگیری سرمایههای خرد به سمت بورس طی این دوره را از یک طرف میتوان ناشی از روند صعودی نرخ ارز در سامانه نیما و جهش نرخهای فروش در بخش عمدهای از صنایع کوچک تر بورسی دانست.

از سوی دیگر، اشباع رشد در بازارهای ارز و طلا و عدم جذابیت رقبا نیز عاملی شد تا سرمایهگذاران حقیقی خرید سهام را گزینه سودآورتری تلقی کنند و به خیل خریداران بورس تهران بپیوندند. در نتیجه این تحولات از ابتدای سال تاکنون بیش از ۱۷۰۰ میلیارد تومان پول از سوی سرمایهگذاران حقیقی به جریان معاملات بورس اضافه شد.

اما چنان که گفته شد این پولها راهی سهامی شدند که عموما با وجود ظرفیتهای کمتر برای جذب نقدینگی به دلیل غلبه روایتهای تورممحور(نظیر افزایش سرمایه، ارزش جایگزینی، تسعیر داراییهای ارزی) و در مواردی تحول در سودآوری و حرکت از زیان به سود در صورتهای مالی سال قبل به کانونهای اصلی تقاضا در بورس تهران بدل شدند.

جبههگیری جدید بورسبازان؟

اما این روند در معاملات روز گذشته دستخوش تغییر معناداری شد. بهطور مشخص میتوان به تغییر یکباره روند قیمت در نمادهای خودرویی با لیدری نماد ایرانخودرو اشاره کرد که از سقف روزانه قیمت پایین آمدند و به پایینترین مقادیر روزانه تنزل کردند.

این روند با شدت کمتری در گروه بانکی هم انعکاس پیدا کرد و نمادهای این گروه که در ساعات ابتدایی معاملات دیروز عموما رشد حداکثری را تجربه میکردند، در مقابل ضعف قابل توجه تقاضا در ساعات پایانی معاملات، عقبنشینی کردند و برخی از نمادهای پرمعامله این گروه از جمله بانک ملت به محدوده منفی بازگشتند. سهام دیگر گروههای متوسط و کوچک روند نسبتا مشابهی را تجربه کردند.

در نقطه مقابل، این سهام کالایی بودند که پس از مدتها حاشیهنشینی توفیق یافتند تا بخش عمده ارزش معاملات خرد را در اختیار بگیرند و برخلاف روزهای قبل با رشد حداکثری مواجه شوند.

در فهرست بزرگترین حامیان شاخص کل طی روز گذشته غالبا نام غولهای صنعت پتروشیمی و پالایشی به چشم میخورد. تشکیل صفهای خرید برای طیف زیادی از نمادهای بزرگ گروه پتروپالایشی نه تنها در جهش شاخص کل نقش مهمی ایفا کرد بلکه پس از حدود ۵ هفته آرایش پولها را در صنایع بورسی بر هم زد.

دیروز حدود ۱۴درصد از ارزش کل معاملات به سهام گروه پتروشیمی تعلق گرفت. رصد دقیقتر پولها در بین صنایع نشان میدهد که بخشی از این پولها نتیجه خروج سهامداران خرد از گروههایی نظیر قندیها، داروییها، خودروییها و پیوستن به صنایع کالایی است.

اگرچه شاخص کل در پایان معاملات دیروز با کاهش سطح عمومی تقاضا حدود ۹۰۰ واحد از سقف روزانه عقبنشینی کرد، اما سطوح بالای قیمت در گروههای پتروپالایشی به واسطه پایداری تقاضای قوی در بازار حفظ شد.

به نظر میرسد شیفت انتظارات اهالی سهام از تاثیر روند قیمتهای جهانی و تحریمها بر سهام وابسته، در آستانه انتشار گزارشهای عملکرد در هفته بعد، در چرخش ناگهانی محور تقاضا و انتقال پولها به سهامی با نسبت قیمت به درآمد پایینتر تاثیرگذار بوده است.

میهمان جدید بزرگترین خانواده بورس

امروز(دوشنبه) قرار است ۲۰۰ میلیون سهم، معادل ۱۰ درصد از سهام شرکت پلیپروپیلن جم برای اولین بار در ذیل بزرگترین صنعت بورس تهران، گروه محصولات پتروشیمی عرضه شود.

معمولا عرضههای اولیه نسبتا بزرگ تاثیر مستقیمی بر فشار عمومی فروش در بازار دارد؛ زیرا انگیزه برای حضور در عرضه اولیه موجب میشود تا معاملهگران برای تامین نقدینگی مورد نیاز بخشی از سهام خود را نقد کنند و در نتیجه، بر حجم فروشها بیفزایند.

بنابراین طبیعی است که عرضه اولیهای که نیاز به ۴۵۰ میلیارد تومان نقدینگی دارد تاثیر خود را بر بازاری با ارزش معاملات ۱۷۰۰ میلیارد تومانی بگذارد. از طرف دیگر، روند عرضههای اولیه در بورس تهران به گونهای بوده است که دست کم از لحاظ روانی بر سهام کل گروه اثر مثبت داشته است.

به نظر میرسد چرخش محور تقاضا علاوه بر متغیرهای بنیادی از این الگوی رفتاری در بازار نیز اثر پذیرفته است.

نظرات