تجارتنیوز گزارش میدهد:

تحلیل بنیادی نماد پالایش/ سبدی از سهام سودساز که زیان توزیع میکند!

بررسیها نشان میدهد که اگر شخصی در یک سال اخیر به جای خرید سهام پالایش به طور متوسط در تمامی چهار سهم پرتفوی این صندوق (شپنا، شتران، شبریز و شبندر) سرمایهگذاری میکرد، به مراتب سود بیشتری نصیبش میشد.

به گزارش تجارتنیوز، پس از گذشت سه ماه از تصویب اصلاحات اساسنامه صندوقهای سرمایهگذاری دارایکم و پالایش یکم توسط هیات وزیران، پالایش همچنان حدود 47 درصد زیر NAV خود معامله میشود.

فاصله چشمگیر قیمت پالایش با خالص ارزش داراییهای بورسی خود

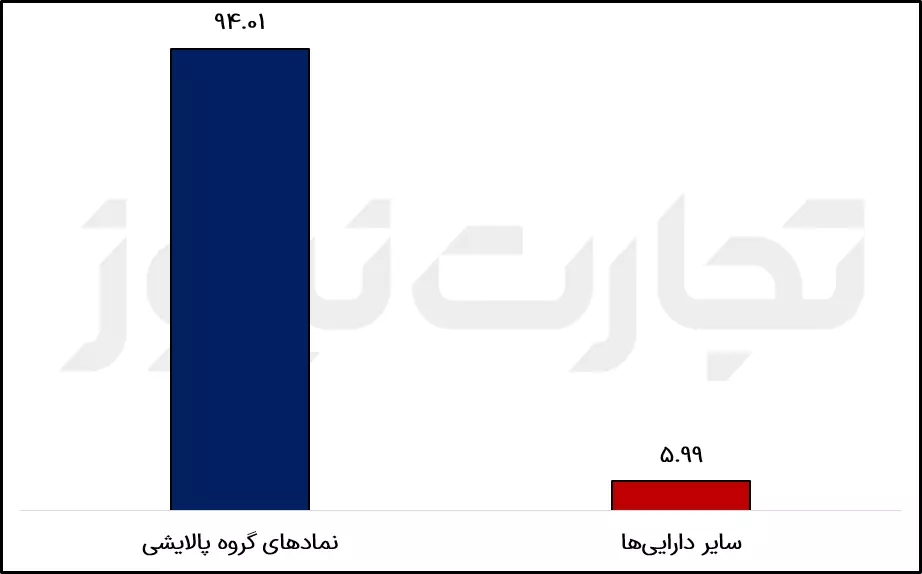

صورتهای مالی 6 ماهه منتهی به پایان شهریور 1401 صندوق پالایشی یکم حاکی از آن است که عمده داراییهای این صندوق، بورسی است. به طوری که بیشتر از 94 درصد داراییهای این صندوق سهمهای گروه فراوردههای نفتی، كک و سوخت هستهای است. گفتنی است 3.4 درصد از داراییهای صندوق پالایشی یکم شامل سپردههای بانکی است.

چه نمادهایی سبد پالایش را تشکیل دادهاند؟

پرتفوی پالایش شامل چهار سهم پالایشی شپنا، شتران، شبندر و شبریز است که تعداد هر یک در جدول زیر آورده شده است.

همانطور که مشاهده میشود با ضرب قیمت پایانی حال حاضر هر سهم در تعداد آن، ارزش روز دارایی بورسی صندوق پالایشی یکم به دست میآید. با تقسیم این عدد بر کل تعداد واحدهای سرمایهگذاری نزد سرمایهگذاران که حدود یک میلیارد و 164 میلیون و 923 هزار واحد (1,164,923,170) است ارزش بورسی هر واحد پالایش مشخص میشود.

محاسبات نشان میدهد که ارزش هر واحد پالایش بدون احتساب سایر داراییهای آن (سپردههای بانکی) معادل 13 هزار و 458 تومان است. این در حالی است که صندوق پالایشی یکم با وجود رشد حدود 30 درصدی در دو ماه گذشته حتی به قیمت 10 هزار تومانی آن هم با تخفیف زمان عرضه نرسیده است.

افزایش NAV در نیمه نخست سال جاری

با بررسی صورتهای مالی 6 ماهه پالایش مشاهده میشود که عمده درآمد این صندوق، از سود سهمهایی است که در پورتفوی خود دارد. مقایسه این درآمد با 6 ماهه سال 1400 نشان میدهد که درآمد این صندوق از سود سهمهای خود حدود 55 درصد رشد داشته است و عدد هزار و 459 میلیارد تومان را ثبت کرده است.

سود خالص پالایش نیز در این نیمه با افزایش 61 درصدی عدد هزار و 349 میلیارد تومان را به ثبت رسانده است. همچنین این صورتهای مالی خبر از افزایش 11 درصدی داراییهای این صندوق و کاهش 24 درصدی بدهیهای آن در نیمه نخست سال جاری نسبت به نیمسال 1400 میدهد.

با وجود این افزایش دارایی و کاهش بدهیها و بهدنبال آن افزایش NAV (خالص داراییهای هر واحد سرمایهگذاری) پالایش، همچنان این صندوق با استقبال ضعیفی از سوی مردم روبهرو شده است.

استقبال ضعیفی که شاید دلیل آن بی اعتمادی مردم به بورس و مخصوصا این صندوق دولتی که تنها به واسطه جبران کسری بودجه دولت روحانی وارد بورس شد.

کاهش ریسک معاملهگری یا کاهش سود؟

اصولا هدف از صندوقهای سرمایهگذاری کاهش ریسک ناشی از خرید و فروش سهام برای سرمایهگذارانی است که دانش کافی برای سرمایهگذاری در بورس ندارند.

اما با نگاهی به بازدهی سهمهای پالایشی در بازههای زمانی مختلف و مقایسه آن با بازدهی پالایش مشخص میشود که کاهش ریسک در بازار تورمی ایران بهانهای بیش نیست.

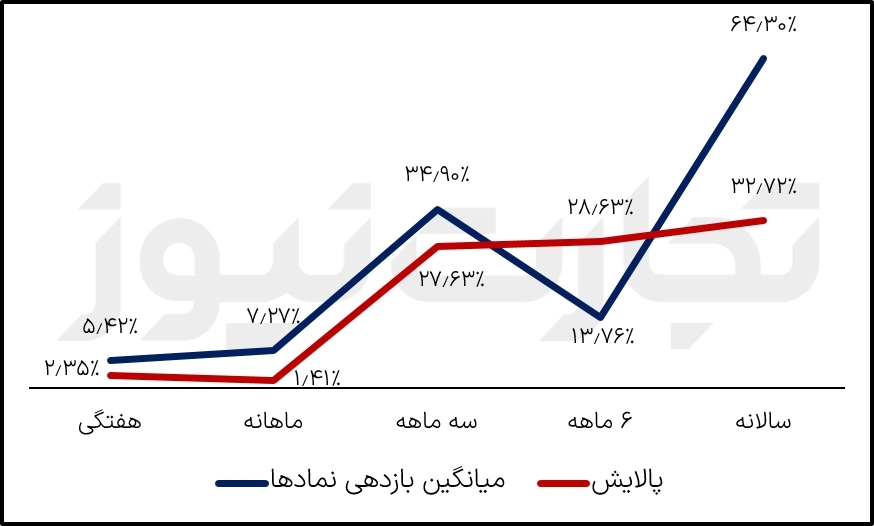

به طور مثال در بازه زمانی هفتگی، کلیت بازار به دنبال رشد شاخص کل افزایش خوبی را تجربه کردند. سهمهای پرتفوی پالایش نیز همسو با شاخص کل رفتار کرده و به طور میانگین 5.42 درصد رشد داشتند.

اما همانطور که در جدول مشاهده میشود، پالایش تنها 2.35 درصد رشد داشت و حتی به نصف بازدهی میانگین سهمهای خود نیز نرسید.

نموداری که در ادامه آورده شده حاکی از آن است که صندوق سرمایهگذاری پالایشی یکم در اکثر بازههای زمانی از میانگین سهمهای خود بازدهی کمتری ثبت کرده است.

این نمودار نشان میدهد که پالایش تنها در بازه زمانی 6 ماهه آن هم به واسطه عملکرد ضعیف سهام «شبریز» در این دوره توانست از میانگین سهمهای پرتفوی خود سبقت بگیرد.

در یک سال اخیر نیز در حالی که سهمهای شبندر، شپنا، شتران و شبریز به ترتیب 67.96، 82.10، 48.92 و 58.25 درصد افزایش داشتند پالایش رشد تنها 32.72 درصدی را تجربه کرد.

بررسی این نمودار نشان میدهد که اگر شخصی در یک سال اخیر به جای خرید سهام پالایش به طور متوسط در تمامی چهار سهم پرتفوی این صندوق سرمایهگذاری میکرد، به مراتب سود بیشتری نصیبش میشد.

تحلیلهای بیشتر را در صفحه اخبار بورس بخوانید.

امیررضا سولقانی

امیررضا سولقانی

نظرات