تجارتنیوز گزارش میدهد:

نسبت پول به نقدینگی باز هم رکوردشکنی کرد / انتظارات تورمی در اوج

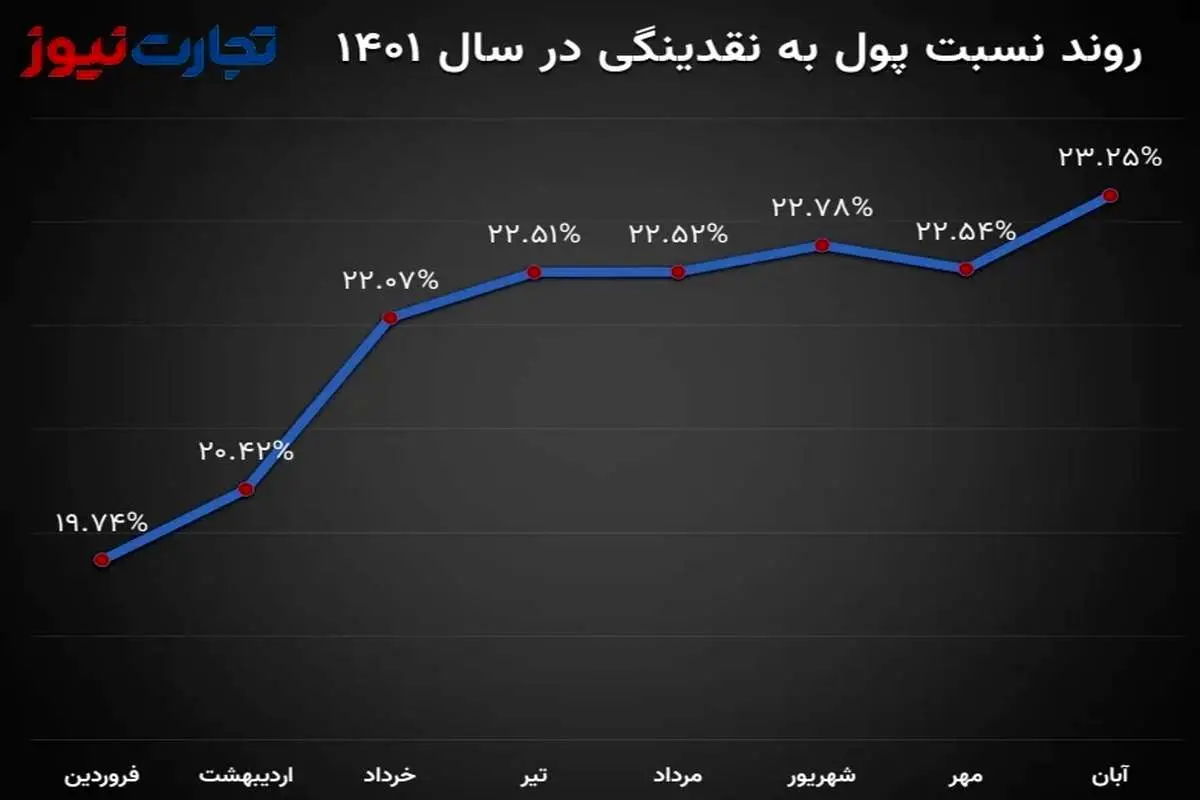

نسبت پول به نقدینگی در آبان ماه به 23.25 درصد رسید تا اقتصاد ایران شاهد یک رکوردشکنی نگرانکننده باشد، چراکه تغییرات این نسبت بازتابی از انتظارات تورمی است.

به گزارش تجارتنیوز ، روز گذشته بود که بانک مرکزی آمار متغیرهای پولی و بانکی در پایان آبان ماه سال جاری را منتشر کرد. گزارشی که از افزایش نسبی سرعت رشد پایه پولی و کاهش سرعت رشد نقدینگی حکایت دارد. با این حال، یکی از نکات مهم در بررسی این گزارش، محاسبه نسبت پول به نقدینگی است. چراکه تغییرات این نسبت میتواند بازتابی از انتظارات تورمی در میان آحاد جامعه باشد.

رکورد نسبت پول به نقدینگی شکسته شد

بر اساس گزارش آبان ماه بانک مرکزی، حجم نقدینگی در اقتصاد با افزایش 34.5 درصدی در 12 ماهه اخیر به 5,806 هزار میلیارد تومان رسیده است. همچنین این رقم از ابتدای سال تا پایان آبان معادل 20.2 درصد افزایش یافته است.

تفکیک نقدینگی به عوامل تشکیلدهنده آن حاکی از آن است که سهم پول از کل نقدینگی به هزار و 350 هزار میلیارد تومان رسیده و سهم شبهپول، معادل چهار هزار و 456 هزار میلیارد تومان رقم خورده است.

بنابراین نسبت پول به نقدینگی در آبان ماه معادل 23.25 درصد ثبت شد تا اقتصاد ایران شاهد یک رکوردشکنی نگرانکننده باشد. زیرا این نسبت که از ابتدای سال جاری روندی صعودی را آغاز کرده بود، با وجود کاهش نسبی در مهر ماه، در آبان ماه برای اولین بار وارد کانال 23 درصدی شد.

روند نسبت پول به نقدینگی در سال 1401

چرا رشد نسبت پول به نقدینگی نگرانکننده است؟

رشد چشمگیر و رکوردشکنی نسبت پول به نقدینگی، از آن جهت نگرانکننده است که میتواند نشاندهنده افزایش انتظارات تورمی در میان فعالان اقتصادی باشد. با این حال برای درک بهتر ارتباط بین این دو موضوع، لازم است که با تعاریف اقتصادی عبارات نقدینگی، پول و شبهپول آشنا شویم.

پول، نقدینگی و شبهپول چه تفاوتی دارند؟

نقدینگی از دو جزو پول و شبهپول تشکیل میشود. تعریف اقتصادی پول از تعریف عامیانه آن متفاوت بوده و شامل سپردههای دیداری و اسکناس و مسکوک در دست اشخاص است. سپردههای دیداری هم آن دسته از سپردهها هستند که سپردهگذار از آنها سودی دریافت نمیکند اما میتواند با چک کشیدن از آنها برداشت کند.

شبهپول نیز بخشی از نقدینگی است که قدرت نقدشوندگی کمتری نسبت به پول دارد و شامل سپردههای مدتدار، اوراق بدهی، اسناد خزانه و… میشود.

یکی از ویژگیهای مهمی که شبهپول را از پول جدا میکند، ضد تورمی بودن آن در کوتاهمدت است. به همین دلیل است که دولتها با سیاستهای خود سعی میکنند که پول را به سوی تبدیل شده به شبهپول هدایت کنند.

با این حال بررسی ماهانه نسبت پول به نقدینگی حاکی از آن است که بانک مرکزی در اجرای این سیاست ناموفق بوده است. به طوری که سهم پول از نقدینگی به طور ماهانه افزایش یافته و در آبان ماه به بالاترین حد خود رسیده است.

چرا نسبت پول به نقدینگی افزایش یافت؟

همانطور که پیشتر ذکر شد، سپردههای دیداری سودی به سپردهگذار خود نمیدهد و به همین دلیل است که مردم در یک اقتصاد با ثبات، تمایل دارند که تنها به اندازه خرجهای روزمره خود پول نگهداری کنند و منابع مازاد خود را در سپردههای بلندمدت قرار دهند.

با این وجود، افزایش انتظارات تورمی باعث شده که مردم منتظر افزایش قیمتها در آینده نزدیک باشند و با نقد نگه داشتن داراییهای خود، از این منابع برای برطرف کردن نیازهای کوتاهمدت استفاده کنند.

همچنین بیثباتی در اقتصاد ایران، افراد با منابع مازاد را تشویق میکند که بخشی از این منابع را به طور نقد یا در سپردههای دیداری نگهداری کنند تا در زمان مناسب، آن را وارد بازارهای موازی از جمله ارز، طلا، مسکن، خودرو، سهام و … کنند.

سیاستهای بانک مرکزی موثر خواهد بود؟

به نظر میرسد که افزایش شدید نسبت پول به نقدینگی، بانک مرکزی را نیز نگران کرده است. زیرا در مصوبه جدید شورای پول و اعتبار مبنی بر افزایش نرخ سودهای سپرده، نرخ سود سپرده کوتاهمدت کاهش و نرخ سود سپردههای بلندمدت افزایش یافتهاند.

به نظر میرسد که شورای پول و اعتبار با این سیاست در پی آن است که مردم را تشویق کند که پولهای خود را از سپردههای کوتاهمدت به سپردههای بلندمدت منتقل کنند.

با این وجود، کارشناسان اقتصادی معتقدند که از سپردههای بلندمدت استقبالی نخواهد شد و بخشی از سپردههای کوتاهمدت نیز به دلیل کاهش نرخ سود آن، از بانک خارج میشوند.

حال باید منتظر گزارشهای بانک مرکزی از متغیرهای پولی در ماههای آینده باشیم تا ببینیم که این سیاست تا چه اندازه در رسیدن به اهداف خود موفق عمل میکند.

سهیل بانی

سهیل بانی

نظرات